DURCHSCHNITTE

Gleitende Durchschnitte

Die Kunst des Tradings

Trading nach der Idee „The trend is your friend!“

Auf der Suche nach einem vermeintlich verlässlichen Börsenindikator stoßen Trader früher oder später auf die gleitenden Durchschnitte, im Englischen „Moving Averages“. Sie zählen zu den ältesten Methoden der Chartanalyse, so auch im Standwerk „Technical Analysis of the Financial Markets“ von John J. Murphy. Tatsächlich geben diese eine gewisse Orientierungshilfe nach dem Motto „The trend is your friend!“, wohin eine Aktie, ein ETF, ein Future oder ein Index marschieren könnte. Es ist geradezu eine sich selbst erfüllende Prophezeiung, dass sie sehr häufig funktionieren: viele Börsianer nehmen sie als Entscheidungsgrundlage, was zumindest in bestimmten Situationen die Effekte erklärt. Wer aber etwas in die Theorie einsteigt, erkennt schnell, dass die gleitenden Durchschnitte als Prognoseinstrument nur bedingt geeignet sind, ihr Einsatz in der Praxis dennoch sehr sinnvoll sein kann, insbesondere dann, wenn Varianten etwa mit verschiedener Periodenlänge oder in Kombination mit Trendstärkeindikatoren zum Einsatz kommen. Die Vielfalt der Einsatz- und Interpretationsmöglichkeiten ist unüberschaubar, daher sollte man sich auf eine Auswahl geeigneter Instrumente beschränken. Die konkrete Umsetzung in Handelsansätzen des Daytrading und Swingtrading bringt ihrerseits noch eine eigene Komplexität. Gap-Trading, 9/20-Pullback oder die Outside Reversal Strategie sind Ansätze, die bei ratgeberGELD.at fortwährend praktiziert werden. Bei diesen werden die gleitenden Durchschnitte mit weiteren Chartmustern kombiniert.

Theorie der gleitenden Durchschnitte

Zur Berechnung werden die Schlusskurse eine Periode durch deren Anzahl dividiert. Das Gleiten bezieht sich hierbei auf den Beobachtungszeitraum. Da stets ein neuer Zeitraum hinzukommt, entfällt jeweils der älteste. Sie werden als Trendfolgeindikatoren auf allen zeitlichen Ebenen verwendet und sind daher insbesondere für prozyklische Handelsansätze geeignet. Die grundsätzliche Interpretation unterscheidet sich auf den verschiedenen Zeitebenen nicht. Mit dem Ziel Gewinne laufen zu lassen und Verluste zu begrenzen, werden die Kreuzungspunkte des Kurses mit einer Durchschnittslinie gerne als Kauf- und Verkaufssignale angesehen.

Aktien wie hier Waste Management (WM), deren gleitende Durchschnitte lange Zeit parallel laufen, zeigen, dass sie wenig zu Überraschungen neigen. Insofern sind Moving Averages gut zur Vorauswahl von Aktien und Indizes geeignet. Swingtrader könnten hier Abstoßwegungen vom 20er-EMA zum Einstieg nutzen. Ein Stopp Loss bei einem Tageschlusskurs beim 50er-EMA hätte hier das Risiko eines Kurssturzes aufgefangen. Im vorliegenden Fall hätte das fünf Monate lang funktioniert.

Varianten der Moving Averages – Gleitende Durchschnitte

Neben dem einfachen gleitenden Durchschnitt (abgekürzt meist „SMA“ für „simple moving average“) gibt es noch die gewichteten gleitenden Durchschnitte, wobei zwischen linearer und exponentieller Gewichtung zu unterscheiden wäre. Hierbei haben die letzten Zeiteinheiten jeweils einen tendenziell stärkeren Einfluss. Gängig ist die Verwendung der exponentiellen gleitenden Durchschnitte (Abkürzung „EMA“ für „exponential moving average“).

Im Chart erkennen wir, dass der exponentielle Moving Average (grün) auf Grund der stärkeren Gewichtung der jeweils letzten Tage meist enger an den Kerzen der Tesla-Aktie (TSLA) anliegt als der einfache Moving Average (blau). In der Vergrößerung erkennen wir, dass im konkreten Fall das Kreuzen der jeweiligen Linie dadurch mit einem Tag Unterschied und folglich auch zu anderen Kursen erfolgt.

VWAP (volume weighted average price)

Dann hätten wir noch den VWAP, der die Volumina der gehandelten Aktien berücksichtigt. Dieser ist insbesondere bei Aktien mit hohem Handelsvolumen relevant. Er repräsentiert den „fairen“ Preis, an dem sich Großanleger orientieren, weil sie ihrerseits mit ihren Käufen und Verkäufen den Kurs beeinflussen.

Einen weiterführenden Artikel, welchen ich unlängst für das Traders Magazin geschrieben habe, findest Du hier: => Artikel VWAP

Welche Periodenlänge eignet für welche Strategie?

Allgemein gilt: je langfristiger der Handelsansatz, desto höher die passende Zeitebene. Während Daytrader den 9er-EMA im 10- oder 15-Minuten-Chart bevorzugen, verwenden Swingtrader meist den 20er- oder 50er-EMA auf Tagesbasis, längerfristig orientierte Trader werfen auch einmal einen Blick auf den 200-er Durchschnitt im Tageschart.

Grundsätzliche Regeln zur Verwendung gleitender Durchschnitte

- Der Einstieg in Long-Positionen erfolgt am besten, wenn der Kurs oberhalb der gleitenden Durchschnitte liegt und dessen Kurve nach oben zeigt. Bei Short-Positionen ist es genau anders herum: der Kurs liegt unterhalb der gleitenden Durchschnitte und deren Verläufe zeigen nach unten.

- Im Idealfall zeigen die gleitenden Durchschnitte in allen Zeitebenen in eine Richtung.

- Die in den Chart gezeichneten Linien der gleitenden Durchschnitte sind keineswegs als starre Grenzen zu betrachten. Sie markieren vielmehr Zonen, in denen eine deutlich erhöhte Wahrscheinlichkeit für ein bestimmtes Kursverhalten besteht. Auf der Suche nach zuverlässigen Chartsignalen lohnt sich ein Blick in die Vergangenheit. Eine typische Fragestellung im Daytrading wäre, ob eine Aktie im 15-Minutenchart regelmäßig am 9er-EMA konsolidiert.

- In ähnlicher Weise sind gleitende Durchschnitte auch als Ausstiegssignal verwendbar. Trailing Stopps mit etwas Abstand zum jeweiligen Moving Average eignen sich, zur automatisierten Anpassung an den Kurswert.

- Auch der übergeordnete Index, bei deutschen Blue Chips also der Dax, sollte zur Orientierung herangezogen werden und am besten in die gleiche Richtung gehen.

Weitere Kombinationen und abgeleitete Indikatoren

Golden Cross / Bearish Cross (auch Death Cross)

Verwendet werden dabei zwei gleitende Durchschnitte unterschiedlicher Periodenlänge; klassisch wäre, die Kombination des 50er- mit dem 200er-Tagesdurchschnitt. Überschreitet die 50-Tagelinie die 200er-Tagelinie schreiben wird dies in Medien gerne als Golden Cross bezeichnet, im umgekehrten Fall liegt ein Bearish Cross (auch Death Cross) vor. Wirklich universell sind die Kreuzungspunkte als Kauf- beziehungsweise Verkaufssignal aber nicht einsetzbar. Backtests zeigen zumindest, dass der Erfolg je nach Börsenphase und dem zugrundelegenden Finanztitels sehr unterschiedlich ausfallen kann.

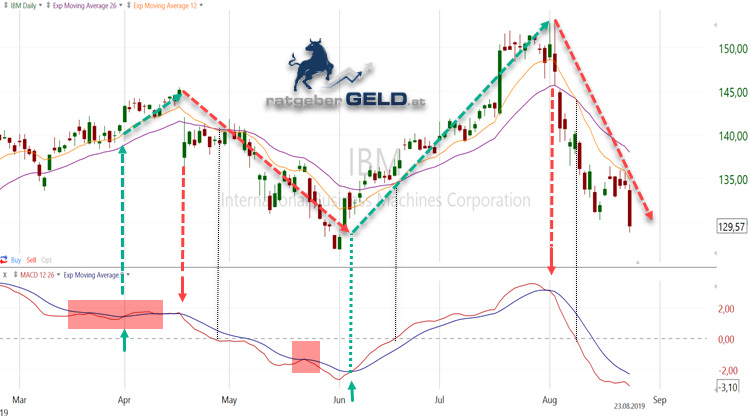

Das Beispiel von IBM im Chart über den Zeitraum der vergangenen etwas mehr als zweieinhalb Jahre zeigt, dass die Orientierung an den Kreuzungspunkten des Golden Cross oder Bearish Cross nicht optimal ist. Die gestrichelten Pfeile stellen die Idealinie dar. Die Abweichungen sind doch recht stark; hier wird sowohl in Long- als auch in Short-Phasen viel Potential verschenkt.

MACD – Moving Average Convergence/Divergence

Der von Gerald Appel im Jahre 1979 erstmal vorgestellte MACD (auf Deutsch: „Indikator für das Zusammen- und Auseinanderlaufen des gleitenden Durchschnitts“) arbeitet ebenfalls mit gleitenden Durchschnitten. Er besteht aus der MACD-Linie, die aus der Differenz zweier EMAs (üblicherweise 12er und 26er auf Tagesbasis) gebildet wird und der Signallinie, für die der 9er-EMA verwendet wird. Appel selbst verwendete zumindest zeitweise für Kaufsignale einen schneller laufenden EMA, was sich in der Fachwelt jedoch nicht durchgesetzt hat.

Die gängigen Kernaussagen des MACD lauten wie folgt:

– die MACD-Linie deutet die Trendrichtung an, was jetzt nicht weiter überrascht. Je weiter MACD-Linie und Signallinie auseinander liegen, umso stärker ist der Trend.

– die Nulllinie unterteilt grob in bärische Marktsituationen, wenn sich der MACD-Wert unterhalb befindet und bullische, wenn er sich darüber aufhält.

– die Kreuzungspunkte sind auch hier die Kauf- bzw. Verkaufssignale. Wenn die MACD-

Linie die Signallinie von unten nach oben kreuzt, ist das ein Kauf-, im umgekehrten Fall ein Verkaufssignal. Überkaufte oder überverkaufte Situationen können so – allerdings auch nur mit etwas Verspätung – erkannt werden. Je weiter der Abstand des Signals von der Nulllinie ist, umso stärker ist es. Wenn ein Hoch im Kurs des Wertpapiers nicht von einem neuen Hoch beim MACD bestätigt wird, liegt eine bärische Divergenz vor, die eine Trendwende andeuten könnte. Umgekehrt können bullische Divergenzen in Form ausbleibender Tiefs beim MACD ein Indikator sein, dass der Kurs in Kürze nach oben dreht. Auch wenn der MACD rasch ansteigt oder abfällt, ist dies ein Zeichen, dass das Wertpapier überkauft oder überverkauft ist und bald zu normalen Niveaus zurückkehren wird. Der Abgleich mit dem Relative Strength Index (RSI) oder anderen technischen Indikatoren kann helfen, überkaufte oder überverkaufte Situationen zu überprüfen. Auch wenn der MACD prinzipiell für sämtliche Zeitebenen einsetzbar ist, empfahl der Erfinder ihn vorwiegend zum Erkennen langfristiger Wendepunkte. Wenn der Indikator entsprechend für längerfristige Entscheidungen herangezogen wird, sollte auch ein Blick auf fundamentale Kennzahlen nicht vergessen werden. In trendarmen Marktphasen kann es vorkommen, dass kurz hintereinander mehrfach Kauf- und Verkaufssignale generiert werden, die wenn noch Brokergebühren zu berücksichtigen sind, keineswegs zielführend sind. Gerade bei starken Trends sind die MACD-Signale aber relativ zuverlässig.

Als Beispiel dient hier wieder die IBM-Aktie, diesmal im Chart der vergangenen 6 Monate. Im oberen Teil gibt es wieder Kreuzungspunkte, zwischen den beiden gleitenden Durchschnitten. Da hier kürzere Periodenlängen (12 und 26 Tage) verwendet werden als im vorherigen Chartbild, liegen die Golden und Bearisch Crosses etwas näher bei den Wendepunkten.

Der untere Teil ist der MACD-Chart. Per Definition kreuzt die rote MACD-Linie die Nulllinie an den zuvor genannten Crossovers, was hier mit den dünnen, senkrecht gestrichelten Linien gekennzeichnet ist. Interessanter sind aber die Kreuzungspunkte der roten MACD-Linie mit der blauen Signallinie. Der MACD erkennt die Wendepunkte noch früher, liefert aber auch Signale, die fehlinterpretiert werden könnten, weil die Kreuzungspunkte von MACD- und Signallinie kurz hintereinander gleich mehrfach erfolgen (rosafarben markiert). Auch wenn man nur bullische Signale unterhalb der Signallinie und bärische Signale oberhalb von dieser in Betracht zieht, kommt man nicht unbedingt weiter: es hätte sich zwar einerseits das Problem mit der Unschärfe des Signals in diesem Bereich erledigt, andererseits wäre dann der komplette erste Aufwärtstrend in diesem Chartbild überhaupt nicht erkannt worden.

Ein Beispiel für bärische Divergenzen liefert hier gleich zweifach der Chart der Tesla-Aktie. Während der Aktienkurs selbst noch weitersteigt, hat die MACD-Linie schon nach unten abgedreht. Die Suche nach Divergenzen kann etwas mühsam sein, daher nutzen Analysten zur Unterstützung häufig noch den Relativ Strength Indicator (RSI). Überkaufte Situationen liegen meist dann vor, wenn der Relative Stärke-Indikator Werte über 70 einnimmt. Extrema unter 30 hingegen weisen daraufhin, dass es bald wieder nach oben gehen könnte. Sie unterstützen die Analysten bei der Suche nach bullischen Divergenzen.

Bollinger Bänder

Die Mittellinie entspricht dem einfachen 20er-Moving Average. Die beiden anderen Linien errechnen sich, wenn zu diesem Wert die zweifache Standardabweichung der letzten 20 Tage hinzugezählt oder abgezogen wird. Die gängige Aussage lautet, dass der Kurs, sobald er in die Nähe der äußeren Bänder kommt, meist wieder zur Mittellinie zurückkehrt. Ein Durchbrechen der äußeren Bänder ist ein starkes Signal in Trendrichtung. Ein Zusammenziehen der Bänder deutet auf einen Ausbruch des Kurses hin, wobei unklar ist, in welche Richtung dieser erfolgen wird. Der Finanzanalyst John A. Bollinger hat die Bänder anfangs der 1980er-Jahre entwickelt und in seinem Hauptwerk „Bollinger on Bollinger Bands“ präsentiert, um zu analysieren, ob eine Aktie günstig oder teuer bewertet ist. Für Kauf- und Verkaufsentscheidungen hat er ergänzende Indikatoren entworfen, die jedoch nur selten eingesetzt werden. Somit kommt es hier häufig zu Fehlinterpretationen.

Die Tesla-Aktie verharrt entgegen der allgemeinen Theorie oft sehr lange an den Bollinger Bändern.

ADX (Average Directional Movement Index)

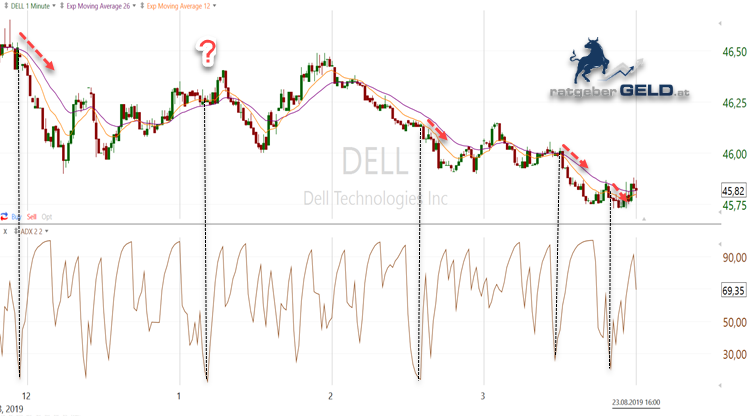

Der von Welles Wilder in „New Concepts in Technical Trading Systems“ im Jahre 1978 präsentierte ADX nutzt ebenfalls gleitende Durchschnitte (üblicherweise der letzten 14 Perioden), nimmt aber als Basiswert nicht den Kurswert selbst. Stattdessen werden zunächst Höchst- und –Tiefstkurse verglichen und auf Normalniveau gebracht, womit zunächst der DX (Directional Movement Index) berechnet wäre. Dieser dient nun als Basiswert für die für die Berechnung des ADX. Werte über 25 deuten auf eine Trendphase hin, Werte darunter auf eine trendlose Phase. Eine Aussage zur Trendrichtung gibt es nicht. Es gibt auch Daytrader, die den 2-Perioden-ADX als Signalgeber verwenden. Eine Interpretation lautet, dass die besonders seltenen Momente mit Werten unter 25 andeuten, dass starke Kursbewegungen zu erwarten sind.

Anwendung in der Praxis

Die Schwäche der Trendfolgeindikatoren ist, dass die Signale regelmäßig zu spät, auch oft unnötigerweise kommen. Es können per Definition nicht die Pivot-Tiefs als Einstiegs- und die Pivot-Hochs exakt als Ausstiegspunkte genutzt werden wie sich das viele wünschen. Gleitende Durchschnitte werden in der Börsenwelt dennoch gerne verwendet: Das Grundprinzip ist leicht verständlich und umsetzbar. Tatsächlich ist es so, dass Trends oft lange anhalten und nur kurzfristig, dann aber heftig gebrochen werden. Genau für diese Fälle sind die Moving Averages gedacht.

Trendstärkeindikatoren wie ADX, RSI, Stochastik-Oszillator sowie als Ergänzung Trend-, Unterstützungs- und Widerstandslinien, Kerzenformationen und Handelsvolumina können helfen in vielen Fällen Fehlsignale zu erkennen und somit eine zusätzliche Orientierung bieten. Einstiegs- und Ausstiegsszenarien können damit erheblich optimiert werden. So können auch Trailing Stopps an gleitenden Durchschnitten ausgerichtet werden, um möglichst das Ausstiegszenario optimal zu gestalten. Nicht jedes Wertpapier oder jeder Index ist für jede Betrachtungsweise geeignet. Trader sollten die jeweiligen Charakteristika im Zeitverlauf studieren und von Fall zu Fall die geeigneten Instrumente wählen. Wer eine langfristige Perspektive anlegt, sollte sich auch noch die Fundamentalzahlen anschauen.

Fazit

Die gleitenden Durchschnitte sind ein praxistaugliches Instrument, das Börsianern zu Entscheidungen verhilft, die nicht in allen, aber in den meisten Fällen zielführend, das heißt gewinnbringend sind. Die Hinzunahme weiterer Indikatoren trägt dazu bei die Fehlerquote und das Verlustrisiko zu minimieren. Der Einsatz zu vieler Indikatoren wiederum führt zu einer kaum überschaubaren Vielfalt an zum Teil widersprüchlichen Signalen. Die Kunst ist es, die für den jeweiligen Basiswert, die zu betrachtenden Zeitebenen und den dahinterstehenden Handelsansatz die passenden Instrumente zu finden.

Quellen und weiterführende Hinweise:

https://www.godmode-trader.de/artikel/wie-gefaehrlich-ist-das-death-cross,4309008

https://www.gevestor.de/details/das-bollinger-band-und-seine-interpretation-571143.html

https://www.kagels-trading.de/daytrading-adx-indikator/

Keep it simple Trading Tutorials mit Achim Mautz

Klicke auf HD, um die best mögliche Qualität im Video zu erreichen

Schulungsvideos und Erklärungen zu einzelnen Trading Strategien

Nutze die Möglichkeit die kostenlosen Schulungsvideos auf unserer Plattform zu studieren. Mit Sicherheit ist auch für dich die ein oder andere Neuigkeit in den Videos zu finden. Im täglichen Trading kann man nie auslernen und Weiterbildung ist ein wichtiger Bestandteil um längerfristig profitabel zu sein. Anbei eine Übersicht über unsere fünf Haupt-Trading-Strategien welche wir auf ratgeberGELD, als auch in RIDEthebull verwenden. Weitere interessante Videos und Webinare findest Du im PREMIUM EINGANG unter Hilfreiche Tools.