TRADE

SHORTEN VON AKTIEN

Trading Strategie

Viele Anleger fragen sich, wie es überhaupt möglich sein kann, bei einem fallenden Kurs einer Aktie einen Gewinn zu erzielen. In folgendem Artikel möchte ich Dir zum einen zeigen, wie dies funktioniert und welche Parameter in Folge beim Traden von Wertpapieren wichtig sind. Diese werden Dir in Zukunft immer wieder wertvolle Informationen und Vorteile bringen, die Du in verschiedenen Trading-Strategien optimal zusätzlich verwenden und miteinbauen kannst. ID:50156102

Das Shorten oder auch Leeverkaufen einer Aktie genannt, erlaubt es dem Trader von dem fallendem Kurse einer Aktie zu profitieren. Dies ist überaus interessant, da Kurse bekanntlich nicht nur steigen, sondern auch fallen können. Mittlerweile gibt es viele Broker, Fonds und Trader, welche sich auf das Shorten von Aktien spezialisiert haben. Hier werden vor allem Titel mit relativer Schwäche zum Gesamtmarkt oder bevorzugt Unternehmen mit schlechten Fundamentaldaten gesucht. Auch das Shorten von überbewerten Aktien kann mitunter zum Erfolg führen.

Das Shorten ist das exakte Gegenteil zum Kauf einer Aktie. Hierbei verkauft der Trader ein Papier, welches er eigentlich gar nicht besitzt – darum auch der Name „Leerverkauf“, in der Erwartung, dass Preis der Aktie fällt, um es zu einem späteren Zeitpunkt wieder günstiger einzukaufen. Die Differenz zwischen dem Verkaufs- und dem günstigeren Kaufpreis ist der Gewinn pro Aktie, welcher dem Trader auf sein Konto gutgebucht wird.

Dies kann dadurch realisiert werden, indem sich der Trader die Aktie von seinem Broker einfach leiht. Dabei geht er aber die Verpflichtung ein, diese wieder zurückzugeben. Dies ist natürlich nicht bei allen Brokern und Banken möglich. Darum emfpiehelt es sich vor der Depoteröffnung bereits abzuklären, ob dies beim gewünschten Broker überhaupt möglich ist. Bei herkömmlichen Hausbanken ist dies meist nicht der Fall und Anleger müssen hier meist auf teure PUT-Zertifikate oder andere Produkte zurückgreifen, um auf fallende Aktienkurse setzen zu können.

Definition

Bei einem Leerverkauf setzt der Anleger/Trader auf fallende Kurse des ensprechenden Wertpapiers. Wird der Leerverkauf/Short ausgeführt, ist der Trader nicht Halter der Wertpapiere, sondern leiht sich diese in der Erwartung, diese zu einem späteren Zeitpunkt günstiger wieder zurückzukaufen. In Folge werden die geliehenen Wertpapiere wieder zurückgegeben. Beim Verleih werden auch Zinsen fällig, welche beim jeweiligen Broker meist in der Kontoverwaltung ersichtlich sind.

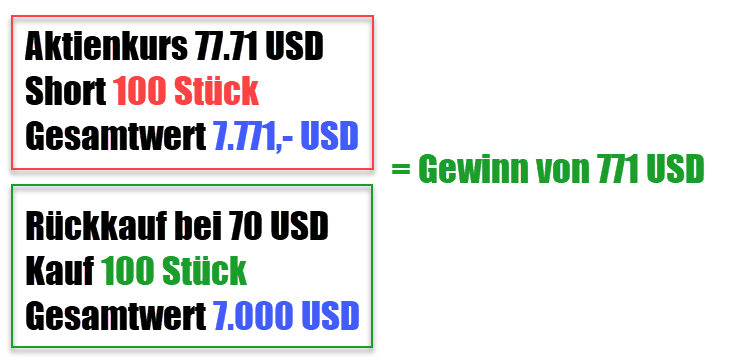

Schauen wir uns hierzu ein Beispiel an:

Ein Trader beobachtet, dass der Trend im Ölpreis fallend ist und schließt daraus, dass es Sinn macht, bei Ölaktien an der Börse auf fallende Kurse zu spekulieren. Er sucht sich im Vorfeld fundamental schlechte Papiere oder eventuell stark überbewertete Unternehmen. Schließlich entscheidet er sich beispielsweise Exxon Mobil auszuwählen.

Der Kurs der Aktie notiert aktuell bei 77.71 USD und er shortet (verkauft) 100 Stück der Aktie bei seinem Broker. Die Positionsgröße beträgt somit 7.771 USD. Er hat sich also 100 Stück der Aktie von seinem Broker geliehen, welche er aber wieder zurückgeben muss.

In den kommenden Wochen fällt der Kurs der Aktie tatsächlich auf 70 USD und der Trader entscheidet sich, seine Gewinne zu realisieren und kauft 100 Stück an der Börse zum Kurs von 70 USD. Der Gegenwert der Position beträgt nun 7.000 USD und er hat gleichzeitig die gesamten geliehenen Stücke wieder an seinen Broker zurückgegeben. Dies nennt man im Fachchargon auch das „Glattstellen“ einer Position. Es befinden sich nun also keine Stücke der Aktie mehr in seinem Portfolio.

Da er vorher 7.771 USD aus dem Verkauf erhalten hat und er nun nur 7.000 USD für den Kauf von 100 Stück zahlen musste, bleibt am Ende ein Gewinn von 771 USD im Depot.

Kommen wir zum Risiko beim shorten

Es kann natürlich auch passieren, dass sich obiger Trader verspekuliert und der Preis von Exxon Mobil weiter stark steigt. Geht das Papier beispielsweise auf 100 USD, dann läge der Verlust in diesem Trade bei exakt 22,29 USD je Aktie, was einen Gesamtverlust von 2.229 USD bedeuten würde. Theoretisch kann der Kurs der Aktie ins unendliche steigen. Somit hat der Trader beim Shorten eines Papiers ein theoretisches Risiko von mehr als 100 Prozent. Ein Totalverlust wäre spätestens dann erreicht, dann der Kurs der Aktie sich verdoppeln würde. Sollte es noch weiter nach oben gehen, würde hier sogar eine Nachschusspflicht für den Trader entstehen. Dies kann unter Umständen passieren, wenn es über nach zu einem großen Gap kommt, wo beispielsweise kein Stopp greift. So etwas passiert zwar recht selten, doch schon so manche große Investmentfirma ist in den letzten Jahrzehnten von heute auf morgen durch eine große Kurslücke in die falsche Richtung kollabiert.

Unter Umständen kann es vorkommen, dass der Broker zu jedwedem Zeitpunkt beschließen, dass der Trader seine Position glattstellen muss. Grund hierfür kann beispielsweise sein, dass der Broker an der Kreditwürdigkeit des Traders zweifelt, um seine mögliche zukünftige Schuld zu begleichen.

Wichtig: Das Risiko beim Shorten einer Aktie kann über 100 Prozent hinausgehen!

Short Interest und Short Float

Das Short Interest einer Aktie kann auch als Indikator verwendet werden. Daraus lässt sich auch die mögliche Bewegung einer Aktie in naher Zukunft ableiten.

Das Short Interest gibt die gesamte Stückzahl an, welche bei einer bestimmten Aktie gerade leerverkauft sind und noch nicht glattgestellt wurden. Dieser Indikator kann als Zahl oder auch als Prozentanteil angegeben werden. Sollte diese als Prozentanteil ausgegeben werden, dann ist diese im Verhältnis zum Streubesitz aller Papiere des Unternehmens zu sehen.

Gibt es beispielsweise 10 Millionen Aktien eines Unternehmens und es sind aktuell 2 Millionen Stück leerverkauft, wäre das Short Float bei 20%. Bedeutet also, dass 20% aller am Markt erhältlichen Papiere sich in der Hand von Leerverkäufern befinden bzw. geliehen wurden.

Die meisten Börsen in den USA veröffentlichen diese Daten einmal im Monat, während die Nasdaq diese sogar zwei Mal monatlich veröffentlicht. Somit kann auch die Marktmeinung zu einem bestimmten Unternehmen gut verfolgt werden. Erhöht sich die Anzahl von leerverkauften Positionen, so gehen Marktteilnehmer davon aus, dass die Aktie in naher Zukunft weiter fallen wird und vice versa. Gibt es starke Veränderungen von in den Zahlen von einem auf das nächste Monat, dann hat dies meist auch fundamentale Gründe und sind zu hinterfragen.

Natürlich kann dieser Indikator auch als Kontraindikator verwendet werden, denn die Tatsache, dass eine Aktie stark geshortet wird, muss nicht zwangsläufig bedeuten, dass der Kurs in naher Zukunft fallen muss. Auch Short-Seller liegen nicht immer richtig und können sich irren. Wenn ein Papier beispielsweise über Monate hinweg stark gefallen ist und auch das Short Interest stark mitgestiegen ist, kann dies auch eine baldige Wende bedeuten. Sobald die Kurse beginnen zu steigen, müssen viele Leeverkäufer ihre Positionen glattstellen und werden somit unfreiwillig zu Käufern. Dies kann kurzfristig zu starkem Kaufdruck und scharfen Rallyes führen. Im Fachchargon sprechen wir hier auch von einem sogenannten „Short-Squeeze“.

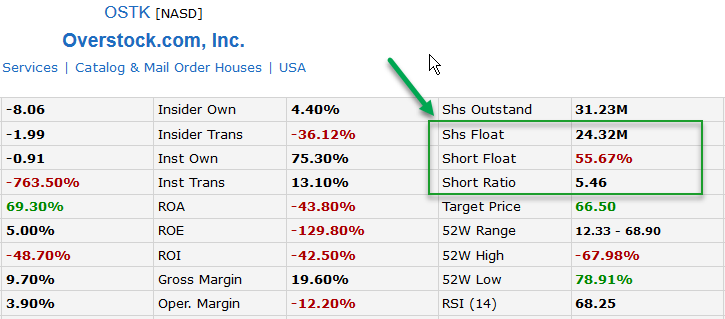

Mein Tipp: Die beste Seite im Web, wo ich täglich diese wichtigen Zahlen analysiere, findest Du auf www.finviz.com. Hier gibt es alle Daten zu den börsennotierten Aktien an der Wall Street

Wie kann ich diese Parameter für Käufe nutzen?

Jeder Anleger weiß, dass gerade in Bärenmärkten die stärksten Rallyes und Gegenbewegungen nach oben stattfinden. Grpnde hierfür sind nicht nur Anleger, welche bei günstigen Kursen in den Markt wollen, sondern auch die Vielzahl an Leerverkäufern, die zu diesem Zeitpunkt ihre Positionen glattstellen und Kaufen, was das Zeug hält.

Dieser Tatsache können sich Trader auf der Long-Seite zunutze machen. Wenn sich beispielsweise eine Aktie mit einem hohen Short Interest oder einem hohen Short Float vor einer wichtigen Ausbruchsmarke befindet, kann diese bei einem Ausbruch noch einen zusätzlichen Turbo bekommen. Zahlreiche Leerverkäufer haben knapp oberhalb des zu brechenden Widerstands ihre Stop-Loss Aufträge platziert, welche bei einem Breakout ausgelöst werden: Somit treffen sich hier sowohl Bullen, als auch Bären zum selben Zeitpunkt und beide Parteien kaufen die Aktie ein. Somit kann es hier teilweise zu extrem starken Kursbewegungen nach oben kommen.

Merke: Eine Aktie mit einem hohen Short Interest oder einem hohen Short Float kann bei einem Ausbruch aus Formationen extrem starke Kursanstiege hinlegen. Dies nennen wir dann einen sogenannten „Short Squeeze“.

Im folgenden Chart möchte ich ein aktuelles Beispiel aufzeigen. Wie bereits weiter oben in der Tabelle von finviz.com sicchtbar, besitzt die Aktie Overstock.com $OSTK ein sagenhaftes Short Float von über 50 Prozent. Dies bedeutet, dass die Mehrheit der Marktteilnehmer davon ausgeht, dass dieses Unternehmen quasi dem Untergang geweiht ist (Marketmeinung = Market Sentiment). Dies beduetet aber nicht notgedrungen, dass dies auch passieren muss. Fakt ist, dass viele Leeverkäufer ihre Stopps knapp über dem eingezeichneten Widerstand platziert haben. Nun ist die Aktie nach oben ausgebrochen und die Stopps werden ausgelöst. Somit werden die Bären, welche auf fallende Kurse spekuliert haben, unfreiwillig zu Käufern in der Aktie. Auch die Bullen interessieren sich gleichzeitig für die Aktie und wollen bei einem Breakout nach oben kaufen. Das habe ich übrigens in diesem Titel auch selbst gemacht und das hohe Short Float spielte bei meiner Trading-Entscheidung eine entscheidende Rolle.

Das Short Interest Ratio

Dies ist eine weitere Zahl, die bei Wertpapieren zu beachten ist. Hierbei wird die Anzahl der aktuell leerverkauften Aktien (Short Interest Ratio) im Verhältnis zum täglichen Durchschnittsvolumen herangezogen. Dieses Verhältnis zeigt an, wie viele Tage es bei dauern würde, um alle Bären quasi aus dem Markt zu drängen. Je höher diese Zahl, umso größer die Wahrscheinlichkeit auf einen möglichen „Short Squeeze“.

Nehmen wir an, dass Short Interest einer Aktie befindet sich aktuell bei 10 Millionen. Bedeutet also, es sind derzeit 10 Millionen Stück in den Händen von Leerverkäufern. Beträgt das durchschnittliche Handelsvolumen des Papiers sagen wir mal 1 Million Stück, dann wäre das Short Interest Ratio bei 10. Es würde also 10 Tage dauern, bis alle Leerverkäufer bei dem aktuellen Durchschnittsvolumen ihre Positionen glattstellen könnten.

Hohe Werte beginnen hier ab 8 bis 10. Wenn es also 8 oder mehr Tage dauern würde, um alle Positionen der Leerverkäufer zu beenden, kann das shorten und das anschließende Glattstellen einer Position mitunter recht schwer werden. Leerverkäufer sollten bei solch hohen Werten äußerst vorsichtig agieren!

Zusammengefasst – worauf musst du achten

Natürlich sollen Trader nicht nur anhand der Parameter wie das Short Interest, Short Float oder auch das Short Interest Ratio ihre Handelsentscheidungen treffen! Ähnlich wie Fundamentaldaten können diese Werte aber mögliche starke Bewegungen in naher Zukunft anzeigen und sollten somit von Bullen, als auch Bären ständig beachtet werden. Die Zahlen können mitunter den Ausgang eines Trades maßgeblich beeinflussen.

Grundsätzlich noch ein kleiner Tipp von mir, welchen ich auch bei personal Coachings immer wieder meinen Teilnehmern weitergebe. Trading Anfänger sollten tunlichst kein Aktien shorten. Die Abwärtsbewegungen sind meist viel steiler, schärfer und volatiler, als Aufwärtsbewegungen, welche in Wertpapieren grundsätzlich viel gemächlicher und linearer verlaufen. Du kannst also eine erfolgreiche Long-Strategie nicht einfach 1 zu 1 kopieren und auf die Short-Seite spiegeln. Das wird nicht funktionieren, da die Kurse hier viel wilder hin und herspringen und das Money- und Riskmanagement adäquat angepasst werden muss. Beginne also frühestens mit den Shorten von Aktien, wenn Du bereits auf der Long-Seite nachhaltig erfolgreich bist. Ansonsten wird dies mit extrem hoher Wahrscheinlichkeit nicht zu den gewünschten Gewinnen führen!

Des Weiteren würde ich Short-Strategien eher im Daytrading und Swingtrading Bereich einsetzen, als im Positionstrading. Kurze schwarfe Korrekturen nach unten können hier wesentlich besser und zielorientierter ausgenützt werden.

Keep it simple Trading Tutorials mit Achim Mautz

Klicke auf HD, um die best mögliche Qualität im Video zu erreichen

Schulungsvideos und Erklärungen zu einzelnen Trading Strategien

Nutze die Möglichkeit die kostenlosen Schulungsvideos auf unserer Plattform zu studieren. Mit Sicherheit ist auch für dich die ein oder andere Neuigkeit in den Videos zu finden. Im täglichen Trading kann man nie auslernen und Weiterbildung ist ein wichtiger Bestandteil um längerfristig profitabel zu sein. Anbei eine Übersicht über unsere fünf Haupt-Trading-Strategien welche wir auf ratgeberGELD, als auch in RIDEthebull verwenden. Weitere interessante Videos und Webinare findest Du im PREMIUM EINGANG unter Hilfreiche Tools.